El imperativo de la experiencia del cliente: ofrecer viajes de onboarding diferenciados

BLOG

Ricardo Souza – Business Development Manager, Digital Solutions, Temenos

Las primeras impresiones lo son todo

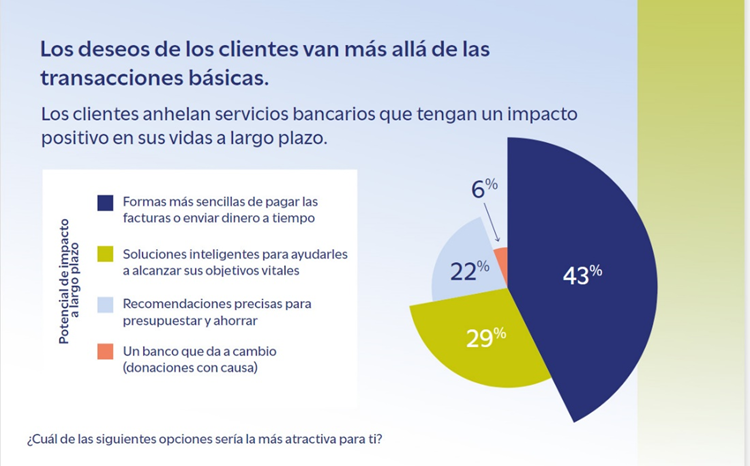

Las primeras impresiones positivas son cruciales para el éxito de la experiencia del cliente y para la mayoría de los clientes bancarios, la primera impresión ocurre en su viaje de incorporación (onboarding). Los clientes son personas únicas, con emociones que juegan un papel importante en las decisiones que toman todos los días que se traducen en lealtad y confianza. Nuestros estudios revelan que tratar a los clientes como individuos únicos en lugar de sólo a través de números de cuentas bancarias es la base esencial para la captación de los mismos. Personalizar sus experiencias y empoderarlos a utilizar servicios bancarios que se adapten a sus necesidades, valores y aspiraciones marcan la diferencia para asegurar la fidelización de los clientes.

Ya sea que los clientes elijan realizar operaciones bancarias en una sucursal o en línea, los bancos deben brindar personalización, empatía y un toque humano a cada cliente en cada punto de contacto.

Haz que cada interacción o paso valga la pena

En la banca, la incorporación tradicional de nuevos clientes ha implicado completar y firmar demasiados papeles que agota la paciencia de los clientes, agrega carga administrativa y cuellos de botella en el proceso a los equipos de incorporación.

A medida que más clientes cambian su vida con nuevas tecnologías, brindar una experiencia práctica, fluida y totalmente digital se está convirtiendo rápidamente en el arma crucial de todos los bancos para adquirir y retener nuevos clientes. Con gigantes digitales como Google, Amazon y Netflix, los clientes se han acostumbrado a que sus necesidades se satisfagan al instante, especialmente entre las nuevas generaciones que esperan una experiencia de usuario “inmediata y segura”.

Transforma la incorporación en un proceso de construcción de relaciones brindando a los clientes y colaboradores un acceso fácil a la información y a las herramientas que necesitan.

Estas son algunas de las acciones que se pueden tomar para fortalecer las relaciones con los clientes:

- Disminuir el esfuerzo percibido de los clientes completando previamente la información del formulario de fuentes de datos externas integradas, como oficinas de crédito, información de cuentas disponibles por el open banking (en los países donde existe la regulación) o registros de empresas con recorridos omnicanal reanudables y preguntas simples utilizando un tono de voz conversacional.

- Permitir que se conecten fácilmente con asesores en la sucursal o por canales digitales a través de chat, voz y video quienes, fortalecidos con los conocimientos de los clientes, pueden brindar de manera proactiva consejos personalizados para corregir cualquier problema de incorporación, como la falta de coincidencia de información o la falta de un documento.

La mejor experiencia bancaria suele ser la más sencilla y rápida.

Encuentra a tu cliente donde esté

Dado que el 88 % de todo el tráfico en línea ahora proviene de dispositivos móviles, es necesario para todos los bancos tener una estrategia de incorporación eficiente y verdaderamente omnicanal que comience con los dispositivos móviles.

En América Latina y el Caribe, existe una gran oportunidad. Según un estudio de 2022 de GSMA, en América Latina, la cantidad de usuarios de internet móvil ha superado los 380 millones, lo que equivale al 60% de la población. Sin duda, la industria bancaria y fintech ya está aprovechando el crecimiento del uso móvil en la región para ofrecer servicios omnicanal dondequiera que vayan los usuarios.

Construir el viaje de incorporación teniendo en cuenta el tiempo del cliente, permitiéndoles comenzar desde sus dispositivos preferidos (por ejemplo, computadora, celular, Tablet, cajero automático) y canal (en línea, móvil, centro de llamadas). Lo más recomendable es que el usuario pueda ingresar los datos solo una vez y guardarlos automáticamente para que puedan continuar completando el formulario en su propio tiempo sin perder su progreso, incluso después de cambiar de canal (por ejemplo, de móvil a computador). Esta es la esencia de la omnicanalidad, crear experiencias positivas para los clientes, aumentar la conversión y disminuir las tasas de abandono.

En los próximos cinco años, CACI estima que el 88% de todas las interacciones serán a través del móvil” 1

[1] Financial Brand

Con tecnologías impulsadas por análisis de datos e inteligencia artificial, los bancos pueden tener una vista completa de 360° del cliente para ayudarlos a reimaginar la forma en que interactúan con sus clientes.

Al crear una imagen unificada de las actividades de los clientes para comprender sus ambiciones y objetivos a largo plazo, los bancos pueden diferenciarse al proporcionar viajes de clientes altamente personalizados que satisfacen mejor sus necesidades. Al mismo tiempo, las instituciones financieras también se benefician en impulsar interacciones más profundas con los clientes y forjar conexiones emocionales únicas que aumenten la fidelización de los clientes.

Algunas instituciones financieras que utilizan las soluciones digitales de Temenos